当社は、ブティックファームとしての強みである「ワン・コンタクト性」、「密着性」、「スピード感」を大事にしながらも、会計、税務、法務、経営管理など複数の専門領域に関する深い洞察と経験を基礎とした質の高いアドバイザリーサービスをご提供することを社命とし、これまでにない新たなアドバイザーのあり方を追求していきます。

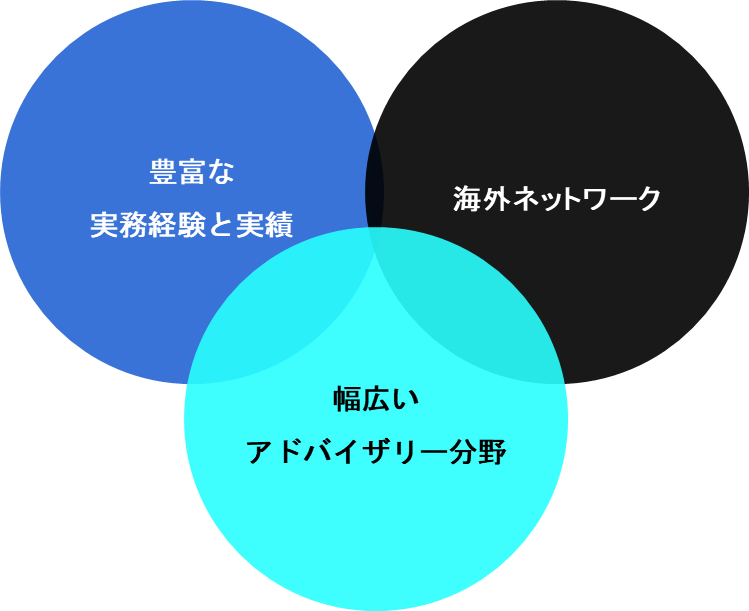

当社が持つ3つのコア・コンピタンス

1. 豊富な実務経験と実績

- 当社メンバーは長年M&Aアドバイザリー業務に従事し、これまでに国内および海外の150件を超えるM&A取引においてアドバイザーとしてクライアントを支援しております。

- 国内のM&A取引では、地方銀行やノンバンクなど金融機関の経営統合案件や、オーナー企業の事業承継案件、上場企業のグループ内組織再編案件や再生案件などを手掛けてきました。

- クロスボーダーM&A取引では、日本企業によるASEAN企業や欧米企業の買収や合弁事業化、海外プライベートエクイティファンドの日本企業への投資などにおいてM&A助言業務を提供してきました。

2. 海外ネットワーク

- 当社は、日本はもちろんのこと、海外での業務経験を有するメンバーを擁し、とりわけ東南アジア(ASEAN)においては、投資家、銀行、会計事務所、弁護士事務所、M&A専門ファームなど多様で広範なビジネスリレーションを有しています。

- これらの海外ネットワークは当社の業務の深度と総合力を支え、クライアントの多様な課題の解決に向けた最適なチーム編成を可能とするものと確信しています。

- 当社は独立系ファームであり、海外専門家との連携において高いフレキシビリティを有しており、クライアントのニーズや予算に応じた最適なチームビルディングを提案することが可能です。

3. 幅広いアドバイザリー分野

- 当社はM&A助言業務をそのコアサービスと位置付けながらも、M&Aの一連のプロセスで生じうる様々な経営課題に対してもソリューションを提供することが可能です。

- 具体的には、経営戦略実行のためのM&A実行計画の立案支援、M&A戦略にもとづく投資先候補企業の調査・選定(ターゲットスクリーニング)、M&A実行後の投資先企業の経営改善や財務報告体制の構築・運用の支援、M&Aの実行後に必要となるPPA(パーチェス・プライス・アロケーション)や減損テストに関するサポートなど、様々な局面においてご支援が可能です。なお、海外案件は特にコミュニケーション能力及び国際実務感覚が必要となりますが、当社は高品質でスムーズな業務推進を可能とするメンバーを擁しております。

当社は少数精鋭メンバーで運営しておりますため、すべてのご支援を当社単独で提供することには限界があることも理解しております。そのため、ご依頼いただいた業務において当社が適任と思われない場合には、クライアントの皆様にはその旨を率直にお伝えし、その案件に最も適した専門家をご紹介するようにしております。

当社はM&A助言に必要不可欠である会計、税務、ファイナンスおよび経営管理の知識と経験を基礎としながら、最適なソリューションを提供するためには、チームビルディングから工夫を徹底する、ユニークなファームを目指しております。

日本のM&Aは未だ欧米諸国と比べるとアドバイザーの多様化や専門化が進んでおらず、クライアントの皆様のニーズを捕捉できていない場面がまだまだ多いと感じております。当社が日本におけるM&A助言専門会社の多様化に少しでも貢献できることを切に願っております。

皆様とご一緒させていただけることを、心から楽しみにしております。